Для того, чтобы взять займ пользователь должен предоставить персональные данные (зарегистрироваться). Заполненные данные пользователем должны быть проверены скоринговым алгоритмом на основании которого система примет решение: выдать займ или отказать в выдаче из-за больших рисков не возврата.

Прежде чем начать заполнять данные, пользователь должен указать желаемую сумму займа. Для этого делаем удобный и продуманный калькулятор с он-лайн расчетом.

После того, как пользователь определится с суммой займа, мы предлагаем ему зарегистрироваться и заполнить большое количество полей персональными данными.

Чтобы не испугать пользователя мы разбили регистрацию на 4 этапа. При этом если ввод данных прекращался на любом из этапов, то мы сохраняли ранее введенные данные и возвращали пользователя с помощью рекламы или e-mail рассылки на последний заполненный этап.

Если пользователь не готов оставить свой номер телефона, то либо его намерения несерьезны, либо это мошенник. Для этого на первом шаге просим указать номер и подтвердить его по sms.

На первом шаге пользователь вводит данные ФИО и данные паспорта. При этом система отслеживает скорость заполнения данных каждого из шагов и способ ввода данных (были они напечатаны на клавиатуре или вставлены из буфера). Мы выявили, что поведенческие факторы мошенников добросовестных заемщиков различны, и добавили этот параметр в скоринг как дополнительный.

Например, если заемщик быстро указал свои паспортные данные или данные об имуществе, значит он неоднократно уже подавал заявки в других МФО или банках. Тут можно выделить два основных момента:

В обоих случаях одобрять заявку такому пользователю нецелесообразно.

На втором шаге пользователь вводит сведения об образовании, месте работы и наличии имущества:

На третьем шаге определяем, что анкету заполнял реальный пользователь. Вопросы задаем такие, которые известные данному человеку. Причем если не получаем быстро ответ, то меняем его на новый. Обмануть систему не получится, так как набор уточняющих вопросов путает мошенников:

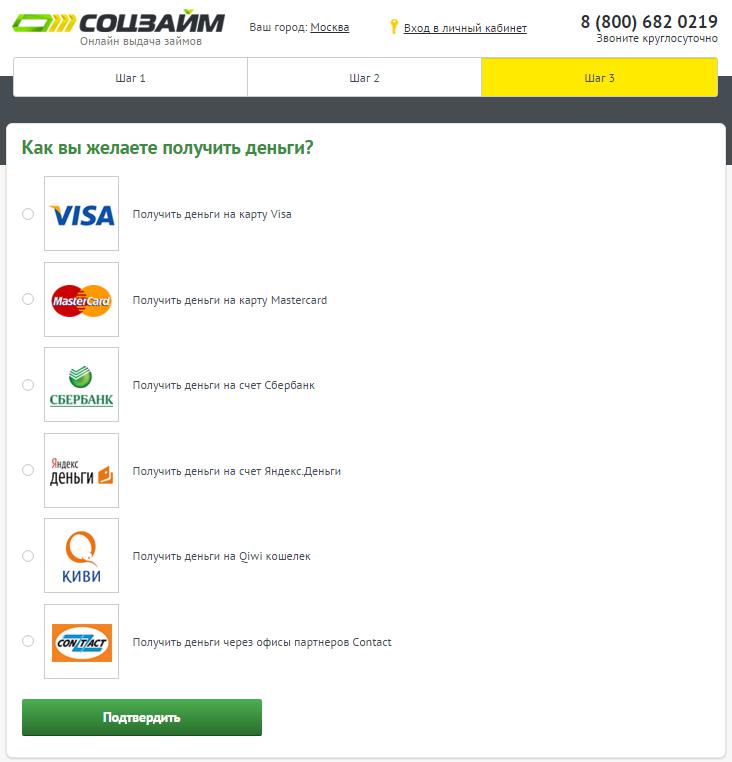

Далее пользователь выбирает способ получения денег. Чтобы увеличить лояльность пользователя, пришлось добавить всевозможные сервисы перечисления средств, в том числе электронные деньги:

После выбора способа получения средств пользователь должен подтвердить свои намерения с помощью кода, полученным по sms:

После рассмотрения системой заявки на займ и принятия решения о выдаче или отказе заемщику отправляется sms-уведомление его статусе. Если займ был одобрен, то в этом же sms указывается код для подтверждения заемщиком согласия принять деньги на свой счет:

При входе в личный кабинет заемщика уже ожидает подготовленный договор займа, который необходимо подписать с помощью ЭЦП. ЭЦП - реквизит электронного документа, полученный в результате криптографического преобразования информации с использованием закрытого ключа подписи и позволяющий проверить отсутствие искажения информации в электронном документе. Подпись генерируется автоматически на основе персональных данных заемщика. Для шифрования используется алгоритм MD5, который шифрует любые данные в формате 128-bit hash + используется подстановка случайных данных, которые сводят возможность взлома ключа к нулю, подделать который невозможно:

В личном кабинете заемщику доступна история займов и их текущий статус. Активным может быть только один займ, поэтому оформление нового недоступно, пока не будет закрыт текущий.

По каждому выданному займу автоматически генерируется персональный договор займа, который доступен для скачивания после перевода денег на счет заемщика:

Список всех заявок, если они прошли автоматическую модерацию, попадает в панель управления. Система ранжирует заявки по убыванию в зависимости от кредитоспособности заемщика: чем выше скоринговый балл и сумма займа, тем выше заявка в списке на обработку оператором:

Подключение ОКБ и НБКИ

При проверке данных заемщика через ОКБ и НБКИ основная проблема в том, что данные в этих бюро, как правило, не сведены. Если в одном бюро на заемщике не числится активный займ, то в другом может оказаться, что у него несколько активных кредитов. Это связано с тем, что банки сотрудничают с разными кредитными бюро, и у каждого из них своя база персональных данных. Сложность заключается в определении действительного статуса, т.е. данные какого кредитного бюро будут приоритетнее в отношении конкретного заемщика.

Нам удалось решить эту проблему, притом в 9 и 10-ти случаев мы получали самые актуальные данные по заемщику.

Поиск данных в социальных сетях и Интернете

Искусственный интеллект скоринга мы наделили функционалом поиска данных в социальных сетях и упоминаний в сети Интернет. Робот находит страницу заемщика, собирает все данные и добавляет в базу. Если о заемщике есть упоминания на любых других сайтах - скайп, почта, номер телефона, адрес, ссылки на другие соцсети, отзывы о нем - эта информация непременно попадет к нам, и проверится специально разработанными функциями. Допустим, проверка мобильного телефона позволяет всегда узнать, на кого он зарегистрирован. Если окажется, что номер числится за другим лицом, то в совокупности с другими проверками делается вывод, является ли это лицо близким родственником, знакомым или просто случайным прохожим (дропом).

ГАИ, ФНС. Проверка на штрафы и налоги

Для предоставления полной информации о заемщике мы проверяем наличие у него судебных решений и их суммы через “Росправосудие”, количество штрафов ПДД и все ли они были погашены, пени и задолженность по налогам, а также имущество и находится ли оно в залоге. Если у заемщика есть банковские карты, по их счетам определяется наличие и движение средств, с какой периодичностью происходят поступления и как часто происходят списания.

Совершенствующийся алгоритм

Был предусмотрен тот факт, что мошенники могут целенаправленно оставлять о себе искаженную информацию, поэтому наделили искусственный интеллект самообучающимися алгоритмами. На их основе вся лишняя и вводящая в заблуждение информация впоследствии помечается в базе, что исключает анализ заемщика по ошибочным данным. Параллельно происходит анализ по соотношению верной информации и искаженной, что также позволяет принять более правильное решение.

Данные о здоровье заемщика

Отдельным пунктом можно выделить проверку заемщика на его состояние здоровья: не состоит ли на учете в наркологическом отделении, есть ли у него хронические болезни и насколько серьезные, требуется ли ему госпитализация.

Для выдачи человеку займа необходимо определить его платежеспособность (сможет ли он вернуть деньги взятые взаймы).

Для этого на каждого заемщика рассчитывается скоринговый балл.

Скоринговый балл считаем по множественной линейной регрессии:

yi = β1xi1 + β2xi2 + βjxij + ... + βmxim,

где yi – зависимая переменная (платежеспособный/неплатежеспособный кли-ент), xi – независимые переменные (скоринговые характеристики), β – параметры модели (скоринговые веса).

Для увеличения точности модели добавляем к каждому параметру коррелирующий коэффициент:

K1xА1+K2xА2+...

Коррелирующий коэффициент – показатель, который учитывает статистику возвратов кредитов, то есть показывает, с какой вероятностью заемщик с данным свойством вернет кредит:

Каждый коррелирующий коэффициент рассчитываем на основании большого массива данных, полученных из баз бюро кредитных историй.

Пример:

Если по поступившем заявкам было принято решение выдать кредит «Хорошим» заемщикам в количестве 105 заемщиков, из них вернуло кредит 50 заемщиков и вернуло с просрочкой не более, чем 30 дней, то коррелирующий коэффициент рассчитывается как:

Коррелирующий коэффициент =[(50+30)/105]x100%=76,19 % вероятность того, что человек с таким свойством вернет кредит.

Цепочки правил между массивами данных

При обработке каждого заемщика автоматически запускается проверка свойств по нескольким правилам. По этой логике получаем результат, который обрабатываем дальше.

Значения свойств указаны в качестве примера.

Глобальный анализ свойств заемщика. Нейронная сеть.

Данные заемщиков представляют собой большую базу данных, среди которой нужно выявить определенное соответствие. Правильный анализ свойств заемщика почти наверняка даст актуальную оценку его платежеспособности.

Исходя из описанных требований, строим дерево принятия решения скоринговой модели по алгоритму CART (Classification and Regression Tree) - необходимо решить как задачу классификации (для бинарных признаков), так и регрессии (для количественных признаков). В данном случае признаками у нас являются заполненные оператором и заемщиком данные.

Так как все данные заполняют сами клиенты и операторы системы, после валидации мы получаем по сути кластеризованные данные. Под кластеризацией понимается разбиение множества входных данных (сигналов) на классы. Классы формируем исходя из наиболее критичных личностных характеристик заемщиков-клиентов.

Главная задача на данном этапе - сформировать как можно более репрезентативную выборку. Это напрямую влияет на качество дальнейшей аппроксимации и прогнозирование. Чем больше выборка, тем качественнее анализ. В рамках сотрудничества с ЦБРФ мы получили тестовую базу данных. Качество ее соответствует реальным историям заемщиков, изменены лишь персональные данные, что не влияет на качество анализа.

Наша модель соответствует так называемой карте Кохонена Хопфилда. Наша сеть имеет 3 явных слоя, на один из которых подаются качественные признаки с высчитанными весами от скоринговой модели. Функция активации - кусочно постоянная, так как линейная функция сулит проблемы с переобучением сети и ошибками коллинеарности. Использование отсортированных и проверенных входных данных позволяет сильно сэкономить на времени настройки качественного и адекватного результата работы сети.

Имея обученную и настроенную нейросеть для выполнения оценки клиента-заемщика, можно осуществить ее внедрение в сервис:

В панели управления системы возможно задать значение для каждого параметра нейронной сети:

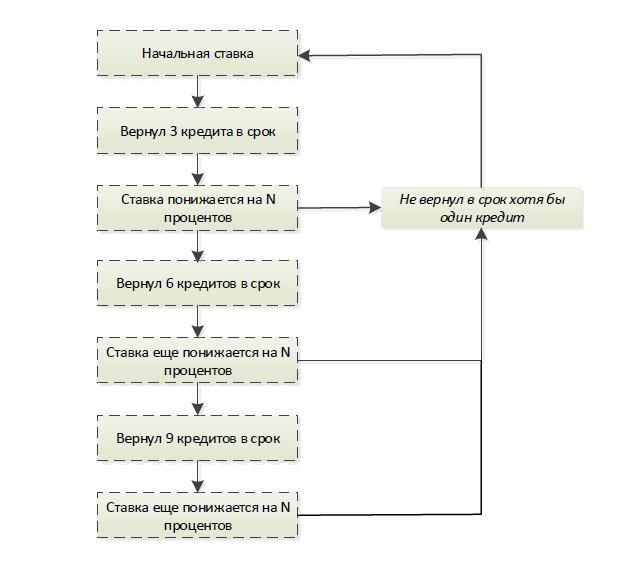

Хороших заемщиков надо поощрять - для этого придумана система понижения процентной ставки, если заемщик исправно вернул несколько кредитов. После нескольких закрытых займов процент автоматически понижается на определенный шаг.

Если займ просрочен, возвращаем предыдущую ставку.

Таким образом был создан проект микрокредитования, в котором благодаря уникальным методикам и алгоритмов нейронных сетей, заемщики проверялись по сотням параметров. Процент невозвратов займов значительно снизился после введения элементов искусственного интеллекта.

Для того, чтобы мы смогли Вам предоставить доступ расскажите немного о себе

Опишите в форме ниже задачу, которую требуется реализовать.